建筑业财税管理,各部门应当做什么?

一、投标计价

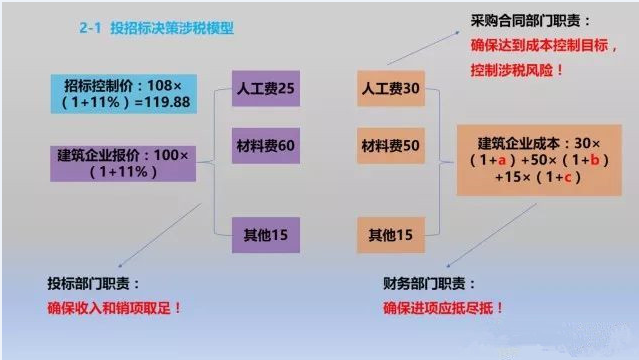

投标计价是建筑业企业生产经营的起点,确保收入和销项税额足额计取是建筑业企业投标部门的职责。

根据《建筑安装工程费用项目组成》(建标〔2013〕44号),建筑安装工程费用项目按费用构成要素组成划分为人工费、材料费、施工机具使用费、企业管理费、利润、规费和税金;按工程造价形成顺序划分为分部分项工程费、措施项目费、其他项目费、规费和税金。

根据《住房城乡建设部办公厅关于做好建筑业营改增建设工程计价依据调整准备工作的通知》(建办标〔2016〕4号),按照前期研究和测试的成果,工程造价可按以下公式计算:工程造价=税前工程造价×(1+11%)。其中,11%为建筑业拟征增值税税率,税前工程造价为人工费、材料费、施工机具使用费、企业管理费、利润和规费之和,各费用项目均以不包含增值税可抵扣进项税额的价格计算,相应计价依据按上述方法调整。

因此,建筑业企业应当在投标阶段按照行业计价依据和税收政策的规定,在招标控制价的范围内,结合成本控制目标和利润规划目标,先确定不含税的收入,再计取11%的销项税额,二者合计作为含税合同总价。

二、招标采购

招标采购是建筑业企业成本控制的核心环节,确保不含税成本不高于目标成本是建筑业企业招标采购部门的职责。

根据一般计税方法的原理,纳税人支付或者承担的进项税额,可以自其销项税额中抵扣,而销项税额在合同总价既定的前提下,属于一个定量,无论建筑业企业是否取得进项税额,取得多少进项,其总的现金流出是一定的。

假定,某工程合同确定的销项税额为A,建筑业企业没有取得任何进项税额,缴税现金流出为A,建筑业企业取得进项税额为B,缴税现金流出为A-B,看起来税少交了,实际上B也属于建筑业企业的现金流出。

因此,在不考虑附加税费的前提下,建筑业企业一般计税项目,招标采购时只需考虑不含税成本,无需考虑进项税额,哪个低就选哪个。

如果考虑附加税费因素,不含税成本相等的情况下,应当选择进项税额较高者,因为进项税额越高,缴税现金流出越低,附加税费就交的越少。

三、财税管理

财税管理是建筑业成本控制的关键环节,确保进项税额应取尽取、应抵尽抵,严防进项税额「变为」成本是建筑业企业财务部门的职责。

进项税额和成本属于伴生关系,建筑业企业采购的各项费用要素,如人工费、材料费、机械费等,属于增值税征收范围的,对方需要缴纳增值税,因而会在报价中体现这部分税额,招标部门按照价税分离进行采购决策,建筑业企业支付含税价款,取得相应扣税凭证,及时申报抵扣,进项税额不影响损益,成本控制目标可以顺利达成。

如果采购合同执行中由于对方票据不合规,或者逾期未认证,或者认证未及时抵扣,将会导致进项税额变成工程成本,建筑业企业的目标利润就会被「本来可以抵扣」的进项税额所侵蚀。

除以上三个部门以外,合同管理部门也是举足轻重的,供应商资格的筛选、合同涉税条款的拟定等都会影响到建筑业企业的利润规划。

以上分环节讨论各部门的管理职责,只是为了叙述的方便,实际工作中,这些管理职责肯定是相互交叉,前后呼应的,尤其是建筑业企业财税部门应当加强税收政策学习,积极将工作流程前移,宜未雨而绸缪,毋临渴而掘井。

更多初级会计师考试报考条件、考试时间和历年真题在这里>>>初级会计师考试

想考试拿高分? 考无忧助你考试无忧>>>专家推荐在线考题